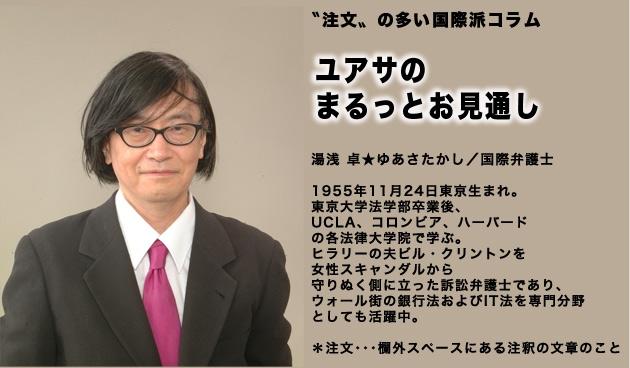

連載第5回

アベノミクスの円安株高と6月危機

アベノミクスを当地ウォール街から見ると、日本のメディアの認識と違うイメージが浮かび上がってくる。アベノミクスが日本の株式市場などにもたらしている効果を海外では、ユーフォリア(熱狂的陶酔感)的と表現したりするが、当地ウォール街のみならず、欧米アジアを含む世界が、今アベノミクスの今後を、息をころして見守っている。

ヘッジファンドの著名投資家ジョージ・ソロス①は、安倍内閣誕生以来、円安傾向に乗って外為市場および日本株市場で投資行動を展開してきた。しかし、最近の彼は、日銀の大胆な金融緩和策のリスキーな一面を米国メディアに向けて説いている。

他方、日本では、かつて世界のマスコミが言ったジャパン・リスクという言葉は、お荷物ジャパンの皮肉であったが、今や真逆で、日本の好調ムードに世界のほうが乗り遅れてしまうことこそがジャパン・リスクだ(!?)という業界内流行語(!?)を生み出している。まさに、ユーフォリア的陶酔感ここに極まれり! という感じに海外からは見える。

もちろん、日本は独自の戦略を世界のメディアに提示もした。黒田日銀総裁の異次元レベルの金融緩和策がアベノミクス第1の矢! 第2の矢としての財政政策を受けて、今月6月の第3の矢である成長戦略のとりまとめが、安倍内閣が世界に発信する日本の戦略である。世界からすれば、例えばTPPがらみの日本の発信が、第3の矢の中で、今後どれだけ具体的に語られるかが、大きな焦点の一つとなろう。

しかしながら、今のところ日本のメディアからの発信は7月の選挙がらみのものが中心で、6月危機説が出ているわりには分析対応力の弱さが目につく。メディアの発信力が不足しているように海外には映っているのだ。

6月危機は日本の財政事情が背景にある。外為と株式と国債の3つどもえでこの6月危機説が独り歩きすれば、アベノミクスに影を落としかねない。そこで、たぶんに情緒的側面を持つ株式などの市場に、ユアサの冷静な分析のメスを加えようと思う。

6月危機説の背景をなす考え方は、大きく2つに分かれるだろう。

一つは、日本の財政問題と日本国債の安定感をめぐる懸念。もう一つは、アベノミクスの円安株高が従来通り続くのかの懸念。

まず、日本の国債。

日本の国債の安定感とそれに疑問を投げかけてきた一部の海外ヘッジファンドとの長年の力関係は、日本側に軍配が上がり続けてきた。

この6月はどうだろう? ヘッジファンド主導の6月危機はあるのだろうか?

ユアサの結論から言おう! 国債がらみの日本サイドVS.ヘッジファンドは、当面のところ日本の安定感勝ちとユアサの推理分析。

なぜか?

まだ、日本の人々は国債の究極の原資としての預金や貯金などにこだわりを持ち続けているからだ、とユアサは確信する。これは山のように投資機会や選択手段を持って育った欧米投資家には理解不能なことだろう。日本の高い貯蓄率は、一言では片付けられない。日本人は金融機関が好きなのだとしか、欧米投資家には理解できない。日本の人々の〝預金貯金ラブ〟に気がつかず、『日本の大衆的な商文化』②についての勉強不足の側面がヘッジファンドには目立つとユアサの辛口分析をしておく。

国債の原資の安定感がまだまだ健在な今、もう一つ、6月危機の切り口として、円安株高がこのまま続くのか、という角度からさらにユアサの分析を進める。

第一に、最近の日本のマーケットの相場観は円安傾向がいつまで続いていくのか? という円安論点に力点が置かれすぎている。たしかに海外ヘッジファンドは、常に円安に重大な関心を示してきた。だからといって、円安ばかり見ていても、世界のなかの日本の立ち位置を見失いかねない。それこそヘッジファンドの術中に日本がはまる、とユアサはみる。

ここでいう円安とは「円安ドル高」のことを指す。外為市場と株式市場の2つの市場をめぐる高度な投資活動が、ヘッジファンドたちの活躍の場だ。

外為だけなら、各国金利を比較するなど手法はたくさんあるが、外為市場の円安は本来的にはアベノミクスの結果であり、本筋ど真ん中の話が円安ではないわけだから、円安株高を複合的に考えないと、アベノミクスの軸を見失いかねないのだ。

だからここでは、アベノミクス現象の最大の特徴の一つであり、日本の株式市場以上に海外ヘッジファンドが利益を稼ぎ出してきた円安ドル高を切り口とはするものの、アベノミクスの株高を併せて見ることとする。したがってアベノミクス円安ドル高を見るうえでも、株高を見るうえでも、まず同盟国アメリカ経済を分析すべきなのだ!

そこで、アメリカに話を転ずる。

米国経済の中心テーマの1つ目は、株式市場とからむ広大な不動産市場である。米国はリーマンショック以来、不動産市場の立ち直りのきっかけがつかめないでいた。これがアメリカと世界の景気回復の最大ネックであった。

しかし、最近、商業不動産のみならず、住宅不動産市場にも明るい兆しがしっかり出てきている。だが、ロックフェラー・センターの日本への売却③で、ロックフェラー・グループ側を代理した国際弁護士ユアサが分析すれば、アメリカの住宅不動産市場では買い手の需要は増大しているが、住宅オーナーは売り手として物件を市場に積極的に出しておらず、住宅市場の回復をスローにしている。それは、オーナーたちが誰しも、銀行その他金融機関による住宅ローン放棄を望んでいるからだ。

オバマ大統領の政府プログラムでは、リーマンショック以来、金融機関の住宅ローン債権放棄のシステムが確立してきたが、オーナーサイドが金融機関と交渉につぐ交渉をしなければならず、債権放棄はゲットできるが、交渉にとてつもなく時間がかかるというのが実情だ。

2つ目に、アメリカの建設建築業界は住宅が市場に出にくければ、新築すればいい! という勢いで一般的に好調である。建設建築業界の好調は、やがて失業率にプラス・インパクトを与えるとの希望的観測もありえる。

ちなみに日本のメディアでは、例えばアメリカの失業率が市場の予想より低かったとするとウォール街の平均株価が下がったとかいう説明にしばしば出くわすのだが、それは株式市場というものを誤解させかねないミスリーディングな説明だとユアサは考える。

株式市場から見て、大切なのは各企業の利潤である。失業率は株式市場よりも政治家たちにとってより大切なテーマだ、とウォール街はみなしているとユアサは明言できる。

3つ目に、アメリカの株式市場からみて大問題なのは、民主党と共和党の財政の崖以来の米国財政問題をめぐる対立だ。この問題の今後の展開は、ウォール街の最大にして重大な関心事の一つだ! ひょっとして、前述の失業率の行方がよくなれば、オバマ大統領有利に展開するきっかけになるかもしれないとの希望的観測はあるものの、まだまだシナリオは白紙に近い。

いずれにしても、日本の株式市場から見ればアメリカの民主党と共和党間の財政問題での対立は別格だが、それ以外でアメリカ経済の目線の先にあるのは、アメリカ国内マーケットであり、日本の円マーケットではない! ということが、決定的に大切なポイントだ。

すなわちアメリカは、ズバリ、アベノミクスの円安を容認するかではなく、逆にアベノミクスの円安株高こそが、世界がアベノミクスを容認してきた証拠と考えるべきなのだ!

アベノミクス自体が、第3、第4、第5の矢を放ち続けられるならば、アベノミクスの結果としての円安株高は継続することは当面十分可能性があるだろう。マーケットは上下動するだろうが、円安株高基調から外れる一番のリスクは、第3、第4、第5の矢が、日本やアメリカや世界の人々の期待感に届かなかったときだろう。

アベノミクスは、日本が勝負に出た舞台なのだ!

その舞台上で時代の波に乗るのは、株式市場の波に乗る以上に難しい! 当地ウォール街の至言である。 (了)

①ジョージ・ソロス

アベノミクスで昨年末からの3カ月で1、000億円稼いだといわれる。

②『日本の大衆的な商文化』

ユアサが命名するところの、欧米人が不可解に感じる日本の一連のマネ―文化のうちの一つが日本人の預貯金好きだ。

③ロックフェラー・センターの日本への売却

1980年代後半にまとまったユアサが手掛けた案件のひとつ。