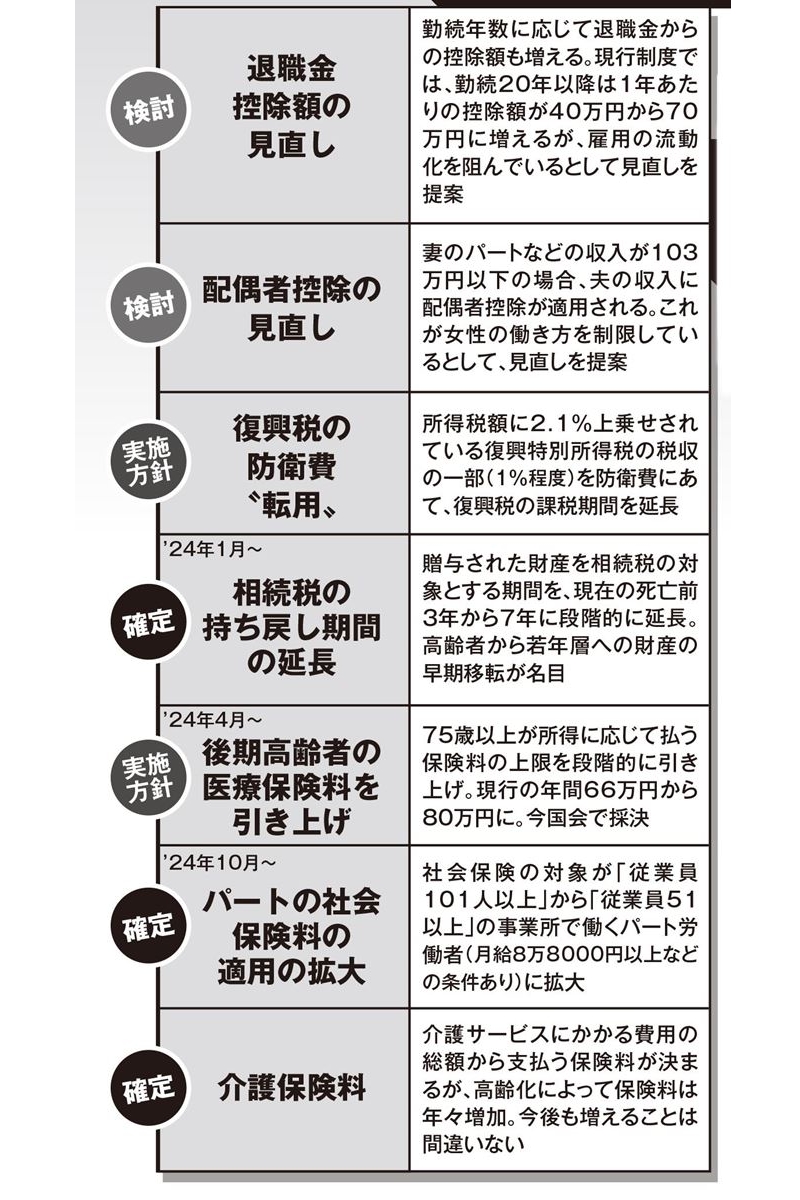

「4月12日、岸田文雄首相の肝いりで作られ、自らが座長を務める『新しい資本主義実現会議』で、勤続20年を超えた長期勤続者に行われている退職金の税制優遇措置を見直す考えが示されました」

そう語るのは生活経済ジャーナリストの柏木理佳さんだ。政府は見直しの理由として“雇用の流動化”を挙げているが……。

「国の借金が1千兆円を超えると言われるなか、明確な財源を示さないまま『防衛費増額』や『異次元の少子化対策』を岸田政権は掲げています。さまざまな領域で、税を取れるだけ取ろうという意図も感じられます」(柏木さん)

雇用の流動化などの“美名”でごまかした、搾り取り計画はこれだけではない。

《就業調整をしている非正規雇用労働者の女性が多いことを踏まえると、更なる取組が必要である》(内閣府『令和4年版 男女共同参画白書』)としてやり玉に挙げられているのが、「配偶者控除」だ。WEBメディアなどで税に関する情報を発信している、税理士の板山翔さんが解説する。

「妻が年収103万円(所得48万円)以下の場合、働いている夫は所得税38万円、住民税33万円の控除を受けられ、払わないといけない税金が安くなります」

所得税率20%、住民税率10%で計算すると、配偶者控除によって所得税が年間7万6千円、住民税が年間3万3千円ほど軽減されているのだ。

「具体的な配偶者控除の見直し内容はまだ示されていませんが、仮に控除額が半分にされた場合は所得税と住民税の額は年間5万4千500円増えます。全廃された場合は10万9千円の増額です」(板山さん)

■どんな理由を挙げても結局は増税

さらに、世代間格差の解消のため高齢者から若年層への資産の早期移転を促すという名目ですでに“増税”が決まっているのが、相続税の仕組みだ。

「子や孫への贈与は年間110万円までは贈与税がかかりません。たとえば、子供1人に毎年110万円ずつ10年にわたり贈与すれば、1100万円が無税で贈与可能です。しかし、財産を贈る側が死亡した場合、現行では亡くなる前の3年分の贈与が相続税の課税対象財産に持ち戻されます。毎年110万円を贈与してきた場合、330万円が課税対象。相続税が税率10%で発生する場合、33万円の相続税額になります」(板山さん)

しかし、“持ち戻し”の対象となる期間が3年から7年に延長されるという。

「この場合、770万円が相続税の課税対象に。軽減措置として100万円が控除されますが、税率10%だと、税額は67万円と、34万円の増税です」(板山さん)

女性の就業調整や世代間格差などの問題の改善を理由に挙げられれば反対しづらい。だが、どれも“実質的な増税”であることがみそ。働く人や若年層への減税や控除の拡大でも改善は可能なのに、すべて増税というところに政府の本音が見える。