■夫からのプレゼントが対象になることも

B子さんは生活費として夫からもらったお金の残りをコツコツ貯めて“へそくり”にしていた。このほかにも、20年ほど前に夫が定年した際に退職金の一部を預かっていた。

「退職金を分けて、一部を妻の口座に入れるケースをよく見かけますが、妻へのプレゼントであれば年110万円を超えると『贈与税』が発生します。一時的に預かっているだけ、ということであっても、元をたどると夫が稼いだお金なので、相続財産に含めなければなりません」(橘さん)

■「制度を知らなくて」は税務署には通用しない

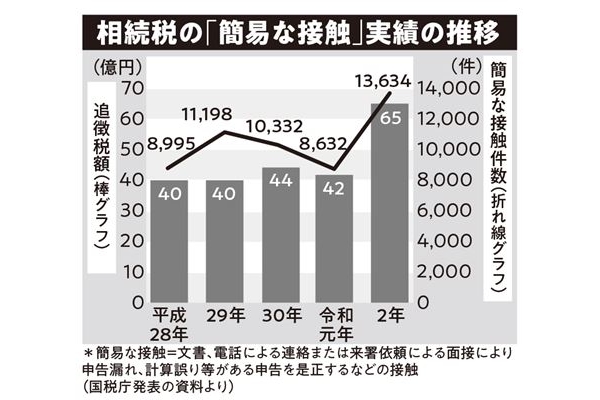

近年、税務署は相続税の申告書を提出しなかったB子さんのような「無申告者への税務調査」を積極的に行っているという。

「不慣れだったので計算ミスをしてしまった、制度を知らなかった、という人に対しても税務署は容赦しません。

’20年7月~’21年6月に税務調査を受けた家庭の85.3%が修正することになり、申告ミス等で、追加で課税される1件あたりの追徴課税額は943万円にもなりました」

追徴課税の“ターゲット”になる財産は、預金のほかにもある。

へそくりを使い株や投資信託など妻の名義で購入した金融資産も、元をたどって夫のお金であれば、相続財産に含めなければならない。

このほかに、夫が保険料を支払っていた生命保険金、金やプラチナなどの貴金属類も相続財産になるため注意が必要だ。

■追徴課税の“ターゲット”になりやすい財産

【預金】

妻名義の銀行口座のお金、タンス預金は、元をたどると夫の収入から成り立つので相続財産に含める。

【不動産】

自宅は「小規模宅地の特例等」が適用されれば相続税は8割減になるが、ほかに投資用の不動産がある、借地権付きの土地に建物を立てているなどのケースは要注意。

【生命保険金】

夫が保険料を支払っていたら、名義は妻でも受け取った生命保険金は相続財産に含める可能性が(※500万円×法定相続人の人数の分は非課税)。

【株・投資信託】

妻の名義で株や投資信託を保有していても、購入資金が夫のお金であれば、相続財産に含める可能性も。

【金・プラチナ】

夫から妻へのプレゼント、あるいは妻の自分へのごほうびであっても、購入資金が夫のお金であれば、相続財産に含める可能性が。

「うちの財産はたいしたことはないから」と安易に判断せず、相続税が発生するかどうか、わからない場合は税務署や相続に詳しい専門家にきちんと相談しよう。

相続で大切な資産を減らしてしまうことのないよう、親や自分のへそくりについて、正しい申告を心がけたい。

画像ページ >【グラフあり】相続税の「簡易な接触」実績の推移(他1枚)