都内に住む女性(55)は、一人暮らしの母親(80代)のことが心配で仕方がないという。

「最近、母は物忘れが激しくなって、トラブルも増えてきました。このまま判断能力が低下して、『意思の疎通ができない』と判断されると、銀行の口座が凍結されるということをニュースで聞きました。

もし、そうなったらお金は私たち家族が肩代わりすることになるので不安です」(女性)

年末年始は実家にきょうだいが全員集まるので、対策を考えたいと思っているそうだ。

「金融機関で『意思の疎通ができない』と判断されると、預貯金の引き出しや口座の解約などの手続きができなくなります。口座凍結を避けるためにも、親御さんが元気なうちに『将来、認知症になったらどうするのか』といったことを、きょうだいと相談しておく必要があります」

行政書士で相続・終活コンサルタントの明石久美さんがそう語る。

判断能力が低下した場合は成年後見制度の「法定後見人」に財産を管理してもらうことになる。法定後見人は家庭裁判所が弁護士や司法書士など専門家のなかから選ぶ。その報酬は管理財産額によっても違うが、月2万~6万円が目安とされている。家族にとっては少なくとも年24万円ほどの想定外の出費になる。

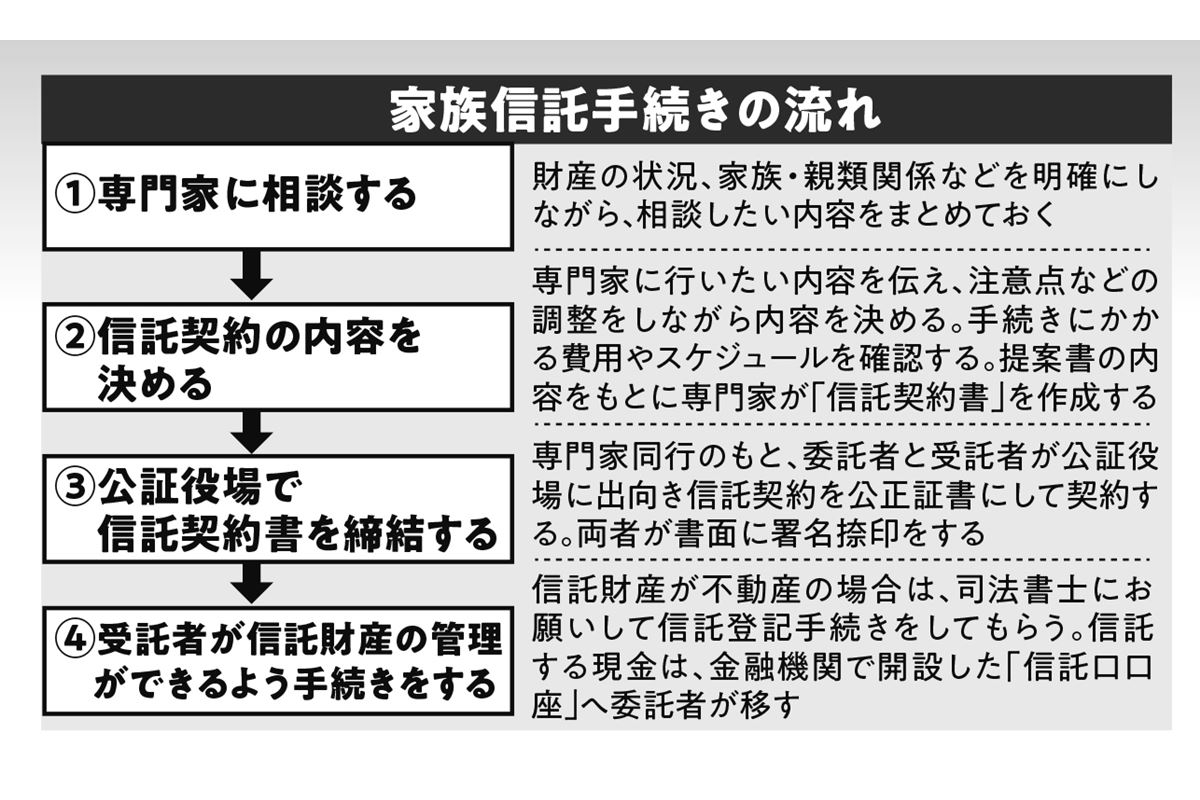

預貯金の引き出しや不動産の売却などの手続きができなくなるといったトラブルから財産を守る方法は2つある。「家族信託」と成年後見制度の「任意後見契約」だ。

■親が長生きすると家族信託のほうが安く済む場合が

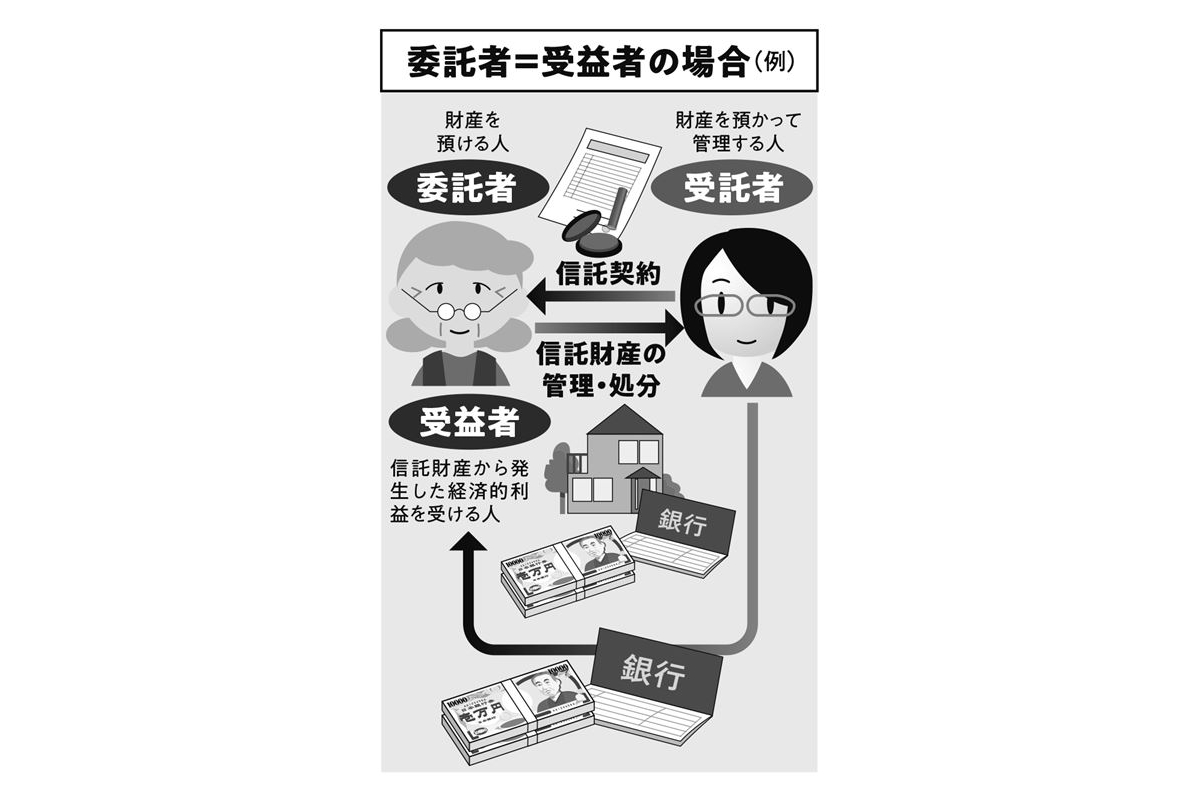

「家族信託は本人の判断能力が低下する前に、信頼できる家族に財産の管理や処分をまかせる方法です。信託できる財産は、現金、土地や建物といった不動産(農地を除く)、株や国債などの有価証券(証券会社による)のほか、ペットなどの動産や著作権・特許権などの知的財産権も可能です。

お母さんが所有している財産を長女に預けたいというケースでは、お母さんが『委託者』で『受益者』、長女が『受託者』になり、委託者と受託者の間で契約書を交わします」(明石さん、以下同)

家族信託の費用は、信託契約コンサルタント料などとして専門家への報酬が、信託財産の1%程度かかる。

一方の「任意後見」は、あらかじめ家族、専門家など依頼したい相手と公正証書で契約をしておき、判断能力が低下したときに任意後見人になってもらいスタートする。

契約をスタートさせる際には、家庭裁判所への申し立てが必要となるほか、任意後見監督人が選任され、その報酬(月1万~3万円ほど)が別途発生する。

「家族信託」を利用して、3千万円の自宅と、1千万円の現金を信託財産にあてたケースでは専門家の報酬、不動産登記の手続き、公正証書の費用などを含めて100万円程度の初期費用がかかる。

「任意後見」がスタートしてから毎月かかるコストを比較すると、長生きすると家族信託のほうが安く済む場合があり、それが家族信託に注目が集まる要因の一つとなっている。

また、自宅などの居住用不動産の売却は、「任意後見」では任意後見監督人の同意が必要だが、家族信託では不動産を受託者の名義に登記変更するため、受託者が必要に応じて売却できる。