「日本銀行はこれまで、10年物国債の利回りである長期金利は0.5%程度をめどとし、『1%以下に抑える』という方針をとってきました。しかし、10月30日と31日に開かれた金融政策決定会合で方針を転換。市場の金利が上がり続けていることを追認する形で『1%をめどにする』と見直すことに。

今後も金利の上昇を、日銀は追認していくことを予想されます。『来年には1%を超え、1.5〜2%になる』と見ている市場関係者も多いのです」

そう語るのは、経済評論家の加谷珪一さんだ。住宅ローンの固定金利の利率は、長期金利を基準に決められている。日銀の方針見直しを受け、さっそく3メガバンクは、11月適用の住宅ローンの固定金利の「基準金利」を引き上げた。

住宅ローンには、基準金利から顧客の信用度などから決められた「優遇幅」を差し引いた金利が適用されるが、三井住友銀行の10年固定の最優遇金利は、10月より0.15ポイント高い1.29%となった。

■「変動」でも5年は返済額が変わらない

住宅ローンの金利タイプは固定型と変動型、さらには借り入れてから当初の5年や10年など一定期間の金利を固定した「固定期間選択型」の3種類だ。

住宅金融支援機構の2023年4月の調査によると、住宅ローン利用者の72.3%が変動金利を選び、固定期間選択型は18.3%、固定型が9.3%となっている。

「返済期間の途中で利率が変わる変動金利は、国債市場の動向で決まる固定金利と違って、日銀が経済実態を見て決める『政策金利(短期金利)』に連動します。長期金利が1%を超えれば、政策金利もいずれ引き上げられるとみている市場関係者は多い。来年後半には変動金利が上がる可能性があります」(加谷さん)

2009年以来、変動金利の基準金利は2.475。優遇幅を引けば0.5%前後という超低金利を維持してきた。金利上昇は返済額に大きな影響を与える。

たとえば、4千万円を金利0.4%(35年返済)で借りた場合、毎月の返済額は約10万2000円、返済総額は4287万円となる。

しかし、返済開始10年で金利が2%になった場合、11年め以降の返済額は毎月約12万3500円となり、返済総額は4928万円と、約650万円も増えてしまうのだ。

「変動金利が急上昇しても返済額が大きく増えないように、5年間は返済額が変わらず、5年後も返済額は1.25倍までしか上がらない『5年ルール』が原則あります。しかし、金利が上がると毎月の返済から利息にあてられる額が増え、元本が減るスピードが鈍ります。当初の返済期間では残高がゼロにならず、老後資金や退職金などが消えてしまう懸念があるのです」(加谷さん)

ファイナンシャルプランナーの鈴木さや子さんが語る。

「変動金利の住宅ローンを利用している人で、金利が上がる前に固定金利に切り替えればいいと思っている人も少なくありません。しかし、一般的に固定金利が上昇したあとに変動金利が上がるので、先行して上昇した固定金利への切り替えは現実的ではありません。ただし、返済額が上がっても、金利の動向を気にしなくていい安心感を得たい人は、他行の固定金利へ借り換える選択肢もあります」

変動金利の場合は、金利が上がる前に手を打つのがポイントだ。

「『繰り上げ返済』が有効です。ネット契約では手数料が取られないことが多いので少額ずつでも繰り上げ返済していくことが大事。とはいえ教育資金や老後資金に手をつけるのはNG。預貯金がない場合は早急に家計見直しのうえ、繰り上げ返済用の資産を作りましょう。

また家計に余裕がある場合は、金利に連動して利息が増える『個人向け国債変動10年』の活用がおすすめ。また長期的な視点で、新NISAなどで、繰り上げ返済にあてる資産の増加を目指すのもありです」(鈴木さん)

固定期間選択型の人は「5年ルール」が適用されないため、変動金利への移行後に返済額が急上昇するリスクがあるので要注意だ。

変動金利が上がるとしても見直す時間はある。見直しの目安は「ローン残高1千万円以上、返済期間10年以上、金利差1%」と言われる。これに該当する人は、わが家の住宅ローンの今後について、考えてほしい。

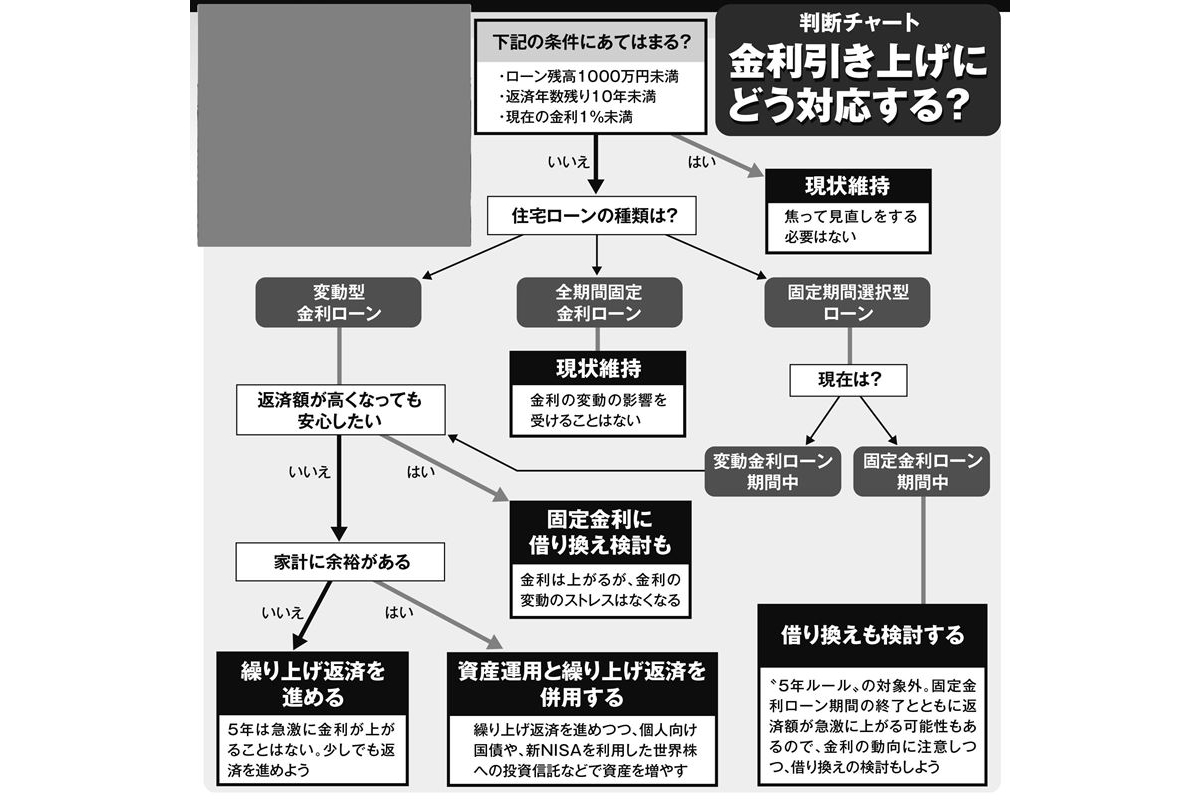

画像ページ >【チャートあり】今後の参考に!住宅ローン「どうする」チャート(他1枚)